引言

2021年对生命科学与医疗健康行业是跌宕起伏的一年。上半年延续此前数年的高歌猛进,数十个优秀创业团队将他们的公司成功推向资本市场,造就一个又一个传奇。下半年随着一系列产业政策、宏观经济环境的变化,资本市场显著降温,A股和港股市场迎来一轮新股破发潮。产业盛宴是否已经结束,行业参与者是否应该积极准备过冬的疑问成为焦点。

在喜迎新年之际,我们将通过几组数据为各位安永研究院的读者带来一次对2021年生命科学与医疗健康行业资本市场的梳理,以期借此找到2022年及今后,生命科学与医疗健康行业可能出现的变化趋势。

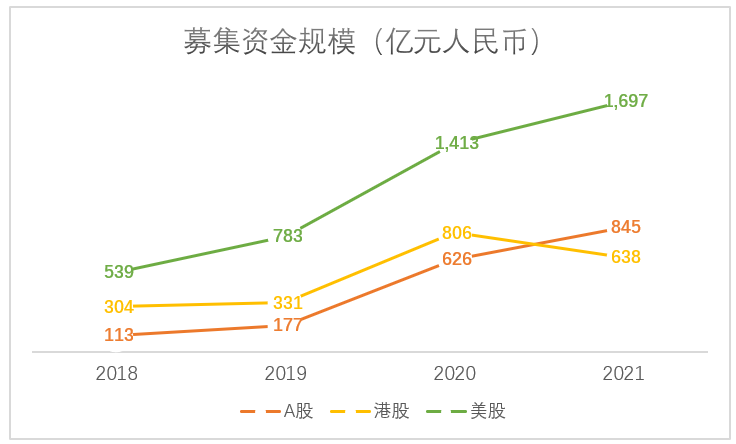

IPO募资规模

港股生命科学与医疗健康行业IPO规模迎来拐点,在2021年募集资金总额约合人民币638亿元,比高歌猛进的2020年下降近21%,同时也拱手将全球第二大生命科学与医疗健康资本市场的交椅让给A股。

得益于科创板对生命科学与医疗健康行业创新型企业的重视,A股市场2021年在这一板块依然保持了IPO规模的持续增长,一举成为全球第二大生命科学与医疗健康融资市场,但增速显著放缓,从去年2.5倍的增长率下降到35%的增速。

全球范围内,美国仍然是最大的生命科学与医疗健康行业资本市场,其全年募资总额约合人民币1,697亿元,超过第二、第三名之和。但增速放缓趋势也十分明显,20%的增速难以再现2020年的辉煌。

数据来源:Wind, 安永研究院整理

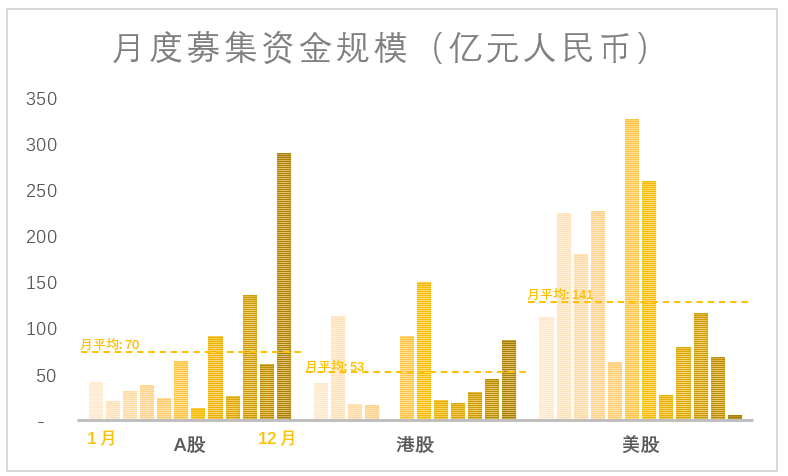

从月度数据看,A股募资金额呈现波动上升的趋势。尤其在年末,随着百济神州登录科创板并录得超大规模融资(行使超额配售选择权之前融资人民币221.6亿元,全额行使超额配售选择权之后为254.8亿元),这一趋势达到顶峰。但即使忽略这一特殊数据点,A股市场在第四季度依然保持在月平均募资额人民币70亿元上下,并未被频繁出现的破发显著影响。

港股在夏季初迎来一轮IPO高潮,6-7月间9起IPO中,有6起的募资金额排进港股2021年前10大IPO。但随后市场迅速降温,直到12月才缓慢爬升回月平均募资额人民币53亿元以上位置。尤其是12月的CDMO龙头企业凯莱英,更是荣膺2021年港股生命科学与医疗健康行业最大规模IPO,募集资金达到71.5亿港元,约合人民币58.6亿元。

美股则在上半年持续数月的IPO浪潮后,在下半年回归平静。8月是重要分水岭,1-7月份共有119起IPO,总募资金额219.82亿美元,每起IPO平均募资金额1.85亿美元,约合人民币11.7亿元;而进入8月份后,8-12月IPO数量为66起,总募资金额骤降到47.05亿美元,而平均募资金额仅为7,130万美元,约合人民币4.5亿元,不及前7个月一半。

数据来源:Wind,安永研究院整理

赛道表现

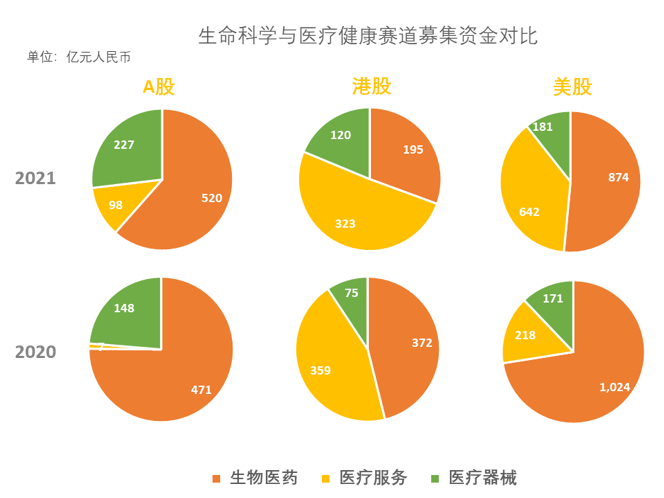

从2021年三大市场横向对比可以看出,A股和港股市场分别对生物医药类企业和医疗服务类企业青睐有加,而美股市场则是由生物医药与医疗服务双擎驱动。

数据来源:Wind,安永研究院整理

虽然美股市场在两个赛道的募资金额皆体量巨大,但在平均募资额上却相差甚远。2021年美股医疗服务类企业IPO平均募资额达到2.40亿美元,约合15.3亿元人民币;而生物医药类企业IPO平均募资额则为1.14亿美元,约合7.2亿元人民币,不及前者一半。这体现出美股庞大的生物医药类二级融资市场实则是由数量众多小体量的生物科技公司构成这一特点。与此相对应的是,A股生物医药类企业IPO平均募资19.3亿元人民币,港股约合17.7亿元人民币,呈现出截然不同的融资规模特点。

与2020年纵向对比来看,医疗服务赛道在三地市场皆取得了份额上的增长,其中港股医疗服务类企业IPO募资金额在2021年首次超过半数,展现出港股投资者对于服务类型企业的偏好;而美股医疗服务类企业的募资金额比上年增加近两倍,超过100亿美元(约合人民币642亿元)的募资总额背后,集合了各个细分赛道的42家企业。

从募资金额看,医疗器械赛道份额也在三地市场取得了不同程度的增长。其中A股市场在募资金额上的增长主要来自低值耗材/医疗器具、骨科耗材、内窥镜、体外诊断、外周血管介入及康复器械等细分赛道的优秀企业IPO,而2020年火热的医美赛道则在强监管环境下未能延续势头,一定程度上抵消了医疗器械赛道在2021年的增长;港股市场中募资金额的增长则相当大程度依赖数家心内、神经、外周血管或呼吸系统介入器械企业的成功上市。

分析募集资金的集中度可以看出,A股与港股募资集中度高。A股生命科学与医疗健康前10大IPO的募资金额占全年行业IPO募资总金额的58%;港股也呈现出类似特点,这一比率为56%。而美股因其较为广泛的标的池,前10大IPO的募资金额仅占行业IPO募资总金额的26%。

但另一方面,美股大规模IPO融资高度集中在医疗服务赛道,在前10大IPO中占据8席。值得注意的是,8家医疗服务类企业中,有7家属于数据平台服务型公司,这些公司将医疗产业链中诸如卫生系统、基础设施、社区资源、支付手段、医患资源、数据共享等关键要素相联接,利用大数据、机器学习等先进技术为医疗保健服务和生物医药研发带来革命性的变化。这也许也是A股和港股未来几年的重点增长方向。

新股破发

2021年下半年,随着国家药品监督管理局药品评审中心 “关于公开征求《以临床价值为导向的抗肿瘤药物临床研发指导原则》意见的通知”(以下简称“《指导原则》”)的下发,A股及港股生命科学与医疗健康行业二级市场迎来史无前例的调整震荡。其中尤以两地市场频繁的新股首日即破发引人关注。

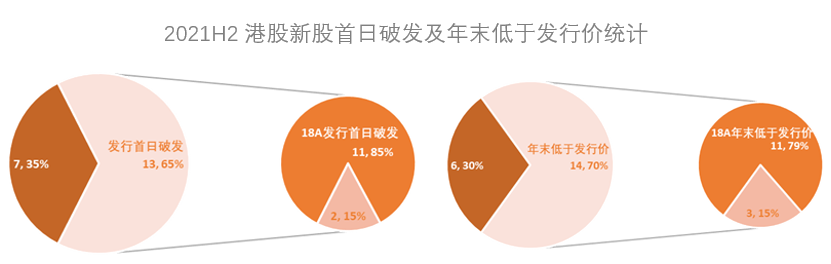

据统计,2021年下半年登录港股的生命科学与医疗健康行业企业中,有13家企业首日破发,占下半年全部上市生命科学与医疗健康行业企业的65%。13家首日破发企业中,有11家为未盈利的生物科技公司(“18A”公司),占到整个首日破发企业的85%。

这一情况并未在随后的交易日得到明显改善,同样以2021年下半年港股上市的生命科学与医疗健康行业企业为样本,年末股价低于发行价的企业为14家,占比70%。这14家企业中,同样有11家18A公司在列,占年末低于发行价企业的79%。港股生命科学与医疗健康行业IPO破发比率为历年少见。

数据来源:Wind,安永研究院整理

A股情况略好,2021年下半年登录A股各板块的生命科学与医疗健康行业企业中,有6家企业于上市首日破发,占比22%;年末,7家企业的股价低于发行价,占比26%。虽然如此,由于A股素有“新股不败”的“神话”,接二连三的破发,尤其其中还包括A股2021年规模最大的生命科学与医疗健康行业IPO,给市场带来了巨大震动。

不少人将下半年A股和港股的这一现象形容为“史上最惨烈的破发潮”。这是否意味着生命科学与医疗健康行业红利期的结束,是否意味着行业即将进入资本寒冬?

安永观点

我们认为应该从以下几个方面,更加理性地面对这一问题:

发行制度因素影响

首先,不应忽略发行制度因素对新股股价造成的客观影响。对于A股来说,注册制下的科创板,新股价格、股票估值体系依赖于市场各方不断地试探和博弈,需要市场机制的不断磨合去寻找所谓的均衡价格。而均衡价格的发现极有可能无法在确定发行价格前完成,这种情况下,市场就会对发行价进行调整。因此,新股股价在注册制市场化发行机制改革中寻找最佳平衡。

定价规则调整影响

制度因素的一个具体体现,是2021年9月18日对科创板发行规则的修订,针对机构“抱团压价”等现象,科创板新股询价规则出现重大调整,直接导致新股发行定价中枢抬高,促成了9月后A股破发现象的升温。

市场流动性影响

宏观经济层面,2021年流动性边际在疫情后政策回归、控制杠杆率的背景下收紧,二级市场中流动性相应减少,也在一定程度上导致了新股破发频发的局面。

产业趋势影响

医保谈判范围逐渐扩大,生物药、大分子药、化学发光IVD均已开始集采,产品未来市场的价格和规模出现重要调整信号,影响对标的企业的定价。

但毋庸置疑,此轮新股破发潮的根源来自生命科学与医疗健康行业一级市场的高估值,这要求我们必须重新审视此前一段时间市场估值口径的合理性。

在此轮破发局面形成之前,生命科学与医疗健康行业实则在一个较长的周期中享受着极为优越的外部环境:

首先是科研人才红利

海外人才随着国际大型制药企业研发中心的离岸和中国经济的快速腾飞,在过去十几年间陆续回归,形成一个高水平、高内驱力的科学家创业群体;

其次是空前力度的产业政策改革

药品监督管理局于2015年以来陆续推出的MAH上市许可人制度、仿制药一致性评价、医保目录动态调整、加快创新药品、器械的审评审批及药械带量采购落地等一系列政策改革;

再者是资本市场的畅通

2018年港交所18A新政,2019年科创板的推出,为尚未盈利、未有收入的生物科技类公司打开了通往二级市场的大门,各种政策、环境因素推动着生命科学与医疗健康行业蓬勃发展。

一级市场闻风而动,随即掀起一股行业投资浪潮,生物科技公司的估值一轮轮被投资机构渐次推高,政策、环境溢价越来越高。在这一背景下,相当一部分拟上市企业估值难以为继,发行价已经没有任何突破空间,甚至只能勉强为前置资本留出通道。一、二级估值倒挂几乎是可以预见的事件。加之注册制和宏观经济因素的影响,造成大量破发实例。

这一轮破发潮为市场参与者敲响警钟,我们是否到了一个节点,要重新审视在此前一个长周期中享受到的优越外部环境?

海外高端人才回归造就的人才红利或许已经进入尾声,科学家创业团队或将面临市场更为严苛的检验和评判;

对进口药的政策壁垒已经逐渐消除,海外新药进入中国市场周期缩短,留给me-too和licence-in模式的空间将会越来越小;

产业政策也在着力解决新药研发靶点扎堆问题,类似《指导原则》等政策的出台将持续对生物科技企业研发侧重点进行指导和调整。

这些因素将极大促进生命科学与医疗健康一级市场价格向价值的回归,为行业长期、良性发展奠定基础。

“十四五”规划纲要第十三篇第四十四章指出的“全面推进健康中国建设”这一方针没有改变,尽管面临暂时的波折,以长期的视角来看,生命科学与医疗健康仍然是一个充满机会、富于经济与社会回报的优秀赛道。我们期待崭新的2022年,成为生命科学与医疗健康坚实再发展的新元年!

转载请注明出处。

相关文章

相关文章

精彩导读

精彩导读

热门资讯

热门资讯 关注我们

关注我们